Lãi suất đã “dễ thở” hơn rất nhiều, doanh nghiệp cần chuẩn bị hồ sơ tài chính thế nào để dễ vay vốn ngân hàng?

Có hơn một nửa lượng doanh nghiệp được khảo sát cho rằng thủ tục rườm rà đang là một rào cản lớn trong việc tiếp cận vay vốn ngân hàng. Chuyên gia đã chỉ ra nhiều điểm doanh nghiệp có thể chuẩn bị từ sớm để tránh gặp phải tình cảnh như trên.

Thủ tục rườm rà khiến doanh nghiệp khó tiếp cận vốn ngân hàng?

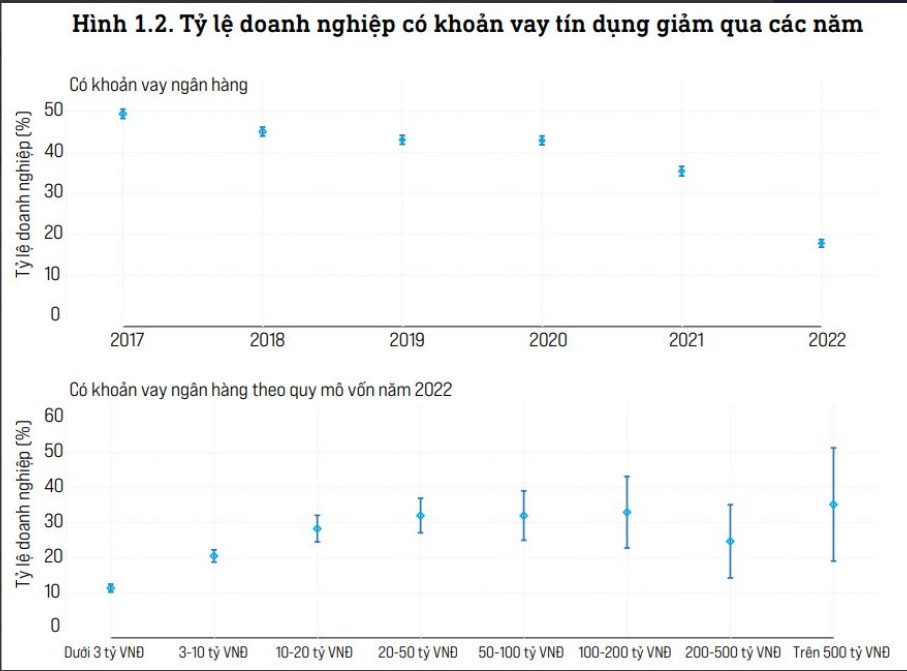

Theo báo cáo PCI 2022 Chỉ số năng lực cạnh tranh cấp tỉnh vừa được công bố bởi Liên đoàn Thương mại và Công nghiệp Việt Nam (VCCI), số lượng doanh nghiệp cho rằng tiếp cận tín dụng đang là khó khăn lớn nhất tiếp tục tăng lên. Cụ thể, trong năm qua, có 55,6% doanh nghiệp cho rằng tiếp cận tín dụng đang là nỗi lớn nhất, trong khi năm 2021, con số này chỉ là 46,9%; năm 2020 (40,7%); trước dịch bệnh – năm 2019 (34,8%). Ngoài ra, tỷ lệ doanh nghiệp có khoản vay từ các ngân hàng, tổ chức tín dụng cũng đã liên tục giảm xuống từ 49,4% hồi năm 2017, xuống còn 17,8% trong năm 2022.

Tiếp cận tín dụng là khó khăn chung của các doanh nghiệp tư nhân Việt Nam, song các doanh nghiệp quy mô siêu nhỏ và nhỏ đang là nhóm khó tiếp cận tín dụng hơn cả trong năm 2022. Theo đó, tỷ lệ doanh nghiệp đang tiếp cận được tín dụng ở nhóm có quy mô vốn từ 3 tỷ đồng trở xuống là 11,3%. Với nhóm có quy mô vốn từ trên 3 tỷ đến 10 tỷ đồng, tỷ lệ này là 20,5%. Nhóm có quy mô vốn 10-20 tỷ đồng (28,3%). Ở các nhóm còn lại, tỷ lệ này chỉ xung quanh mức 25-35%.

Trong đó, thủ tục vay vốn đòi hỏi chứng minh nhiều yếu tố tài chính và kinh doanh rườm rà đang là một trong những vấn đề chính khiến các doanh nghiệp nhỏ không tiếp cận được vốn. Theo đó, có 58,63% đồng tình với việc các giấy tờ và quy trình phức tạp đang là rào cản khiến doanh nghiệp không thể vay vốn tại ngân hàng.

Làm sao chuẩn bị một hồ sơ tài chính vững vàng khi đi vay vốn?

Ở góc nhìn của chuyên gia tư vấn tài chính Trần Thị Mai Hân – Phó Giám đốc, Công ty TNHH Dịch vụ Thuế Tâm An, hiện nay, khoảng 95% doanh nghiệp Việt Nam có quy mô vừa và nhỏ (SME). Nhiều SME đang tự tài trợ hoạt động sản xuất kinh doanh bằng vốn chủ sở hữu và chưa từng đi vay. Do đó, khi tiếp cận với vốn ngân hàng, không ít doanh nghiệp cảm thấy thủ tục có phần rườm rà và phức tạp.

“Một trong những yêu cầu hàng đầu của ngân hàng là đảm bảo an toàn hoạt động. Do đó, việc các định chế tài chính này đặt ra chuẩn mực để khống chế rủi ro khi cho vay; hoặc lựa chọn các doanh nghiệp kinh doanh tốt, có khả năng hoàn trả nợ cao là điều bình thường. Nếu tìm hiểu kỹ các quy định, đáp ứng được các tiêu chuẩn doanh nghiệp vẫn có thể tiếp cận được dòng vốn tín dụng”, bà Mai Hân đánh giá.

Theo đó, lĩnh vực hoạt động của doanh nghiệp sẽ được xem xét trước tiên. Ví dụ tại một số ngân hàng, doanh nghiệp xuất khẩu thủy sản, sản xuất nhựa, thủ tục hồ sơ sẽ được ưu tiên xét duyệt.

Mục đích vay vốn sẽ là yếu tố tiếp theo được đặt lên bàn cân. Cụ thể, doanh nghiệp vay vốn lưu động để sản xuất kinh doanh thường sẽ được ưu tiên hơn so với vay để mua tài sản cố định.

Ngoài ra, ngân hàng còn xem xét báo cáo tài chính, các hệ số tài chính và các chỉ tiêu liên quan đến hoạt động kinh doanh của doanh nghiệp để cân nhắc về khả năng cấp tín dụng.

“Thông thường, ngân hàng thường sẽ yêu cầu báo cáo tài chính doanh nghiệp có ít nhất 1-2 năm gần nhất có lợi nhuận; dòng tiền không bị mất cân đối, phản ánh đầy đủ các hoạt động kinh doanh. Báo cáo tài chính có kiểm toán sẽ là một điểm cộng. Bên cạnh đó, các nhà băng cũng sẽ xem xét thêm các chỉ số tài chính quan trọng như vòng quay vốn lưu động, vòng quay tài sản, tỷ lệ nợ trên tổng tài sản,…trong tương quan với các doanh nghiệp khác trong ngành, để từ đó cân nhắc ra quyết định cho vay”, bà Mai Hân chia sẻ.

Chuyên gia tư vấn tài chính này nói thêm, các doanh nghiệp, đặc biệt là nhóm SME, thường chỉ tập trung vào chất lượng sản phẩm dịch vụ, hoạt động bán hàng và tiếp thị, mà chưa chú ý đến việc củng cố hồ sơ kế toán và bức tranh tài chính tổng thể. Một số chủ doanh nghiệp vẫn đang nhìn nhận công việc của kế toán là ghi nhận và xuất hóa đơn. Nhóm SME cũng thiếu vắng sự cố vấn của các chuyên gia về quản trị tài chính, do giới hạn về ngân sách.

Thực tế, vì thiếu sự tư vấn ngay từ đầu, nhiều doanh nghiệp dù doanh số vẫn tăng trưởng đều, vẫn có lãi, song rất hay bị động về dòng tiền. Điều này không khác “chứa nước trong một chiếc bình thủng”. Ngoài ra, còn có một số hiện tượng như “hạch toán hai sổ”, che dấu doanh thu hay lợi nhuận, thiếu minh bạch… Trong khi đó, báo cáo tài chính lại ảnh hưởng rất nhiều đến hạn mức tín dụng mà doanh nghiệp được cấp.

Ví dụ doanh nghiệp có doanh thu trên 10 tỷ sẽ được cấp hạn mức vay khác so với nhóm có doanh thu thấp hơn. Hay như trường hợp doanh nghiệp có hành vi giấu lãi, lợi nhuận sau thuế trên báo cáo tài chính thường sẽ rất thấp. Trong khi đó, chỉ số này là một trong những yếu tố quan trọng quyết định lượng vốn có thể được vay.

“Một báo cáo tài chính minh bạch không chỉ giúp ích cho doanh nghiệp khi vay ngân hàng, mà còn mang lại nhiều lợi ích khác. Như giúp chủ doanh nghiệp có thể đánh giá thực tế và chính xác tình hình kinh doanh, để từ đó có thể có các phương án điều hành và quản trị phù hợp; tạo một môi trường làm việc lành mạnh và minh bạch, gia tăng tính gắn kết của nhân sự; tăng uy tín, giúp dễ dàng hợp tác với các đối tác, hay gọi vốn trong tương lai,…”, bà Mai Hân chia sẻ.

Ngoài ra, các nhà băng còn yêu cầu doanh nghiệp có lịch sử quan hệ tín dụng với ngân hàng, có tài sản thế chấp,… để có thể tiếp cận tín dụng

Chuyên gia này nói thêm hiện ngân hàng thường cấp tín dụng cho khách hàng tổ chức theo 3 hình thức 1) cho vay ngắn hạn để tài trợ vốn lưu động 2) tín chấp và 3) vay trung dài hạn cho các kế hoạch mở rộng quy mô như xây nhà xưởng, mua sắm máy móc mới.

Doanh nghiệp nên tiếp cận với những chương trình vay ngắn hạn tài trợ vốn lưu động hay vay tín chấp từ sớm để có nguồn vốn và quan trọng nhất là củng cố hồ sơ tín dụng, qua đó tăng khả năng vay được các gói trung và dài hạn về sau.

Bên cạnh đó, nếu thường xuyên hoàn thành nghĩa vụ nợ tốt, không ít ngân hàng còn xem xét hỗ trợ cầm cố khoản phải thu, tồn kho hay sổ tiết kiệm của chủ sở hữu, giúp doanh nghiệp giảm bớt gánh nặng vốn.

“Một số chỉ tiêu có thể sẽ làm khó các doanh nghiệp non trẻ, như điều kiện về số năm kinh doanh có lãi, lịch sử tín dụng với ngân hàng, tài sản thế chấp, quy mô và chất lượng hàng tồn kho, hệ thống phân phối và khách hàng… Tuy nhiên, hiện nay, đang có không ít nhà băng có thể xem xét cho vay dựa trên các kế hoạch kinh doanh khả thi, hay cho vay tín chấp nếu đáp ứng đủ một số điều kiện khác kèm theo. Do đó, chủ doanh nghiệp có thể cân nhắc tiếp cận các nguồn vốn này sớm. Về dài hạn, các công ty này nên chuẩn bị một hệ thống kế toán vững chắc và minh bạch để có thể phát triển bền vững hơn”, bà Mai Hân chia sẻ thêm.

Nguồn: Cafef.vn

![[TALENTED AUDITOR CUP 2025] CHÍNH THỨC MỞ ĐƠN TEST ONLINE VÒNG 1](https://www.webketoan.vn/wp-content/themes/webketoan/scripts/timthumb.php?src=https://www.webketoan.vn/wp-content/uploads/2025/04/4.png&w=85&h=65&zc=0)