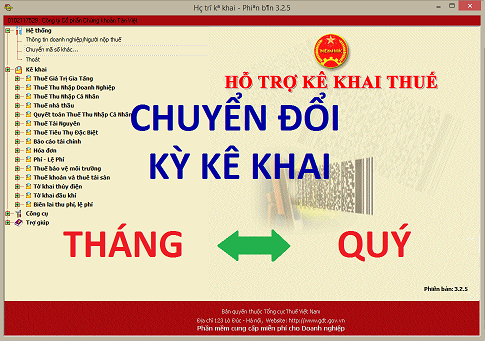

1. Chuyển đổi hình thức khai thuế giữa chu kỳ

Đó là nội dung của công văn 360/TCT-KK, ngày 02/02/2017

Ảnh minh họa. Nguồn ảnh: Internet

Căn cứ: Điều 15 Thông tư 151/2014/TT-BTC

Theo đó:

Trường hợp trong chu kỳ kê khai theo tháng, công ty xác định thuộc đối tượng được kê khai theo quý do đáp ứng điều kiện có tổng doanh thu bán hàng hóa và cung cấp dịch vụ của năm trước liền kề từ 50 tỷ đồng trở xuống, công ty đủ điều kiện để khai thuế GTGT theo quý của chu kỳ ổn định thì công ty được lựa chọn hình thức khai thuế theo quý từ năm tiếp theo liền kề của năm phát hiện cho đến hết chu kỳ ổn định.

Tải công văn: TẠI ĐÂY

2. Chính sách thuế GTGT đối với trường hợp ngừng sản xuất chuyển sang cho thuê tài sản, lực lượng lao động

Là nội dung của Công văn 136/TCT-CS, 12/01/2017

Ảnh minh họa. Nguồn ảnh: Internet

Căn cứ:

– Khoản 2 Điều 12 Thông tư 95/2016/TT-BTC

– Điều 7 Thông tư số 219/2013/TT-BTC

– Điều 11 Thông tư 219/2013/TT-BTC

– Điều 16 Thông tư 39/2014/TT-BTC

Theo đó:

– Trường hợp doanh nghiệp dự kiến chuyển đổi từ hoạt động sản xuất, chế biến sang cho thuê toàn bộ tài sản là nhà xưởng, máy móc thiết bị, kho hàng (bao gồm cả lao động) thì phải làm thủ tục thay đổi thông tin đăng ký thuế với cơ quan thuế quản lý trực tiếp (nếu hoạt động cho thuê chưa được đăng ký trước đó), doanh thu cho thuê nhà xưởng, máy móc thiết bị, kho hàng, lao động mà công ty nhận được thuộc đối tượng chịu thuế GTGT.

– Việc sử dụng hóa đơn GTGT thực hiện theo quy định về việc lập và sử dụng hóa đơn theo điều 16 Thông tư 39/2014/TT-BTC

Tải công văn : TẠI ĐÂY

3. Kê khai tiền hoàn của khoản tiền chậm nộp

Là nội dung của công văn 6144/TCT-KK, 30/12/2016

Tiền chậm nộp mà doanh nghiệp phải đóng cho cơ quan hải quan không được kê khai vào chi phí hợp lý

Căn cứ: Điều 2, Điều 4, Điều 5 Thông tư 96/2015/TT-BTC

Theo đó:

– Khoản tiền phạt chậm nộp mà doanh nghiệp phải đóng cho cơ quan hải quan do khai sai mã số hàng hóa nhập khẩu không được hạch toán vào chi phí hợp lý.

– Trường hợp sau đó Cục hải quan xử lý khiếu nại và hoàn trả lại tiền phạt chậm nộp thì khoản tiền phạt này không phải là doanh thu hay thu nhập của doanh nghiệp.

Vì thế không tính vào thu nhập chịu thuế TNDN.

Tải công văn: TẠI ĐÂY

4. Kê khai thuế GTGT đối với dự án đầu tư

Là nội dung của Công văn 269/TCT-KK, ngày 20/01/2016.

Ảnh minh họa. Nguồn ảnh: Internet

Căn cứ:

– Điểm c Khoản 3 Điều 11 Thông tư 156/2013/TT-BTC

– Điểm 3b Khoản 3 Điều 1 Thông tư 130/2016/TT-BTC

– Điểm b Khoản 7 Điều 5 Thông tư 219/2013/TT-BTC

– Điểm b2, Khoản 2.15 Phụ lục 1 ban hành kèm theo Thông tư 39/2014/TT-BTC

Theo đó:

– Trường hợp doanh nghiệp có dự án tại địa phương khác đang trong giai đoạn đầu tư, chưa đi vào hoạt động thì doanh nghiệp lập hồ sơ khai thuê riêng cho dự án đầu tư theo mẫu 02/GTGT, đồng thời kết chuyển thuế GTGT đầu vào của dự án đầu tư để bù trừ với số thuế GTGT đầu vào của hoạt động SXKD.

Sau khi bù trừ nếu số thuế đầu vào của dự án đầu tư mới chưa được khấu trừ hết từ 300 triệu đồng trở lên thì hoàn thuế GTGT cho dự án đầu tư.

– Trường hợp Công ty đồng thời có thành lập Chi nhánh hạch toán độc lập tại địa phương thực hiện dự án thì sau khi Chi nhánh hoàn tất các thủ tục đăng ký kinh doanh, đăng ký thuế, Công ty phải xuất hóa đơn GTGT để điều chuyển tài sản của dự án cho Chi nhánh thực hiện việc kê khai, nộp thuế GTGT theo quy định.

Tải công văn: TẠI ĐÂY

![[TALENTED AUDITOR CUP 2025] CHÍNH THỨC MỞ ĐƠN TEST ONLINE VÒNG 1](https://www.webketoan.vn/wp-content/themes/webketoan/scripts/timthumb.php?src=https://www.webketoan.vn/wp-content/uploads/2025/04/4.png&w=85&h=65&zc=0)